Загадка частных инвестиций

С ключевым фактором развития экономики связаны серьёзные проблемы

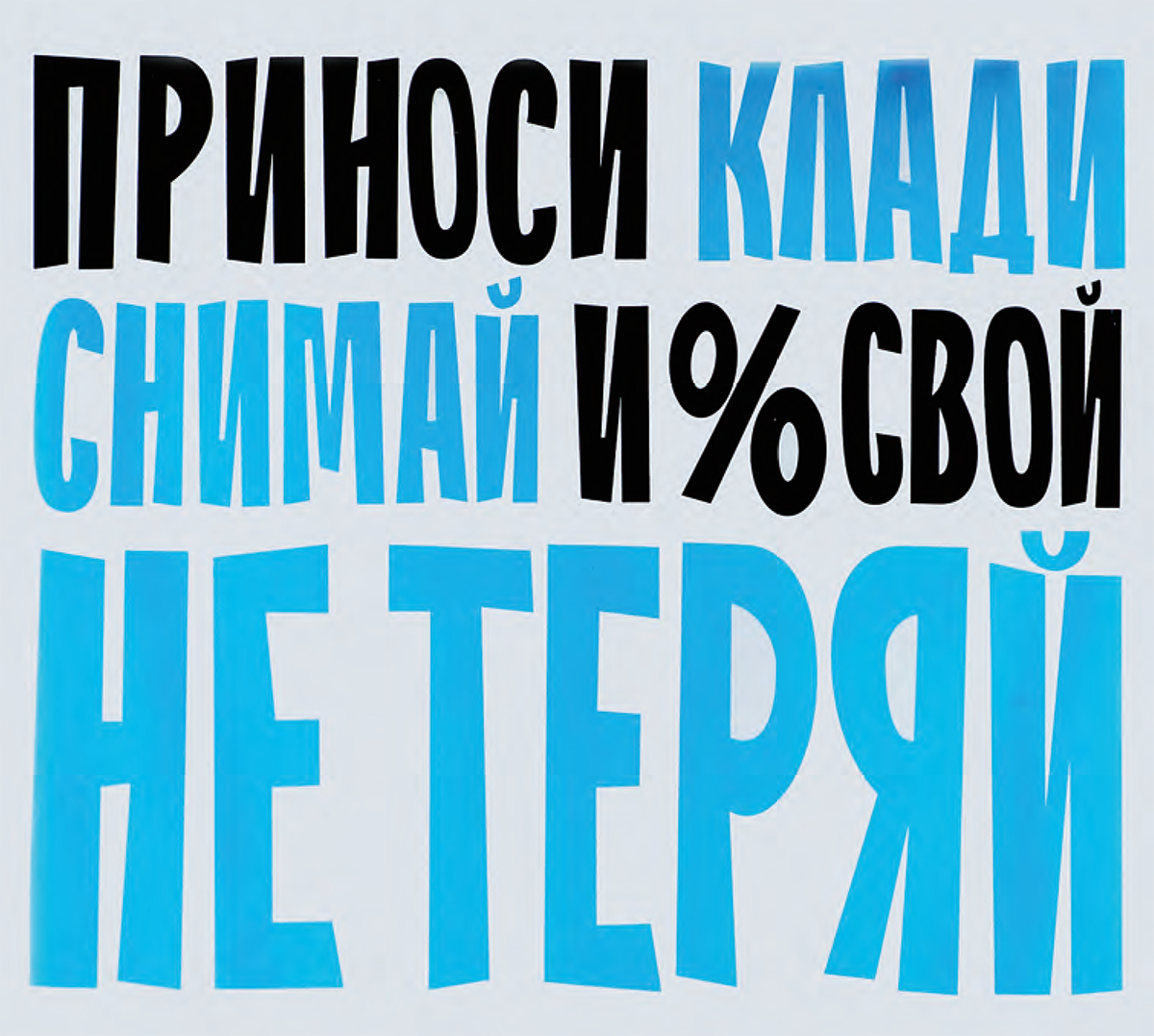

Начало года — это время, когда профессионалы дают прогнозы о развитии экономики и финансовых рынков, а население и бизнес составляют собственный план на год и решают, как распорядиться средствами. Самое время для спецпроекта, посвящённого теме инвестирования. Мы собрали на своих страницах мнения и советы тех, кто знает, что делать с деньгами, не понаслышке: учёныхэкономистов, банкиров и профессиональных инвесторов.

Откуда деньги?

Личные инвестиции в России — интересное явление: вроде бы они есть, а вроде бы и нет. Например, Росстат утверждает, что накопления граждан перевалили за 30 трлн руб. Всего 17% от этой суммы хранится в виде наличных средств, значит, всё остальное — личные инвестиции в те или иные инструменты. По данным статистического ведомства, в течение прошлого года объём этих инвестиций увеличился на 12%.

Такие утверждения звучат очень оптимистично, но неизбежно рождают несколько вопросов, и первый из них: откуда деньги?

Реальные располагаемые доходы населения в прошлом году снижались: в целом в России — на 2%, в Пермском крае — на все 5%. В противовес этой динамике несколько вырос объём потреб-

ления, который оценивается, в частности, по обороту розничной торговли, но это не должно вводить в заблуждение. Во-первых, этот рост очень невелик — около 1%, во-вторых, он обеспечен не фактическим благосостоянием людей, а восстановлением кредитных возможностей, перекрытых во время кризиса. Финансисты даже утверждают, что в отдельных сегментах рынка доля кредитных покупок достигает 20%. Развитие кредитования — это позитивный фактор для экономики, но он никак не отвечает на вопрос: откуда россияне взяли деньги для инвестиций, если без помощи банков им не всегда хватает доходов для обеспечения нормального уровня жизни?

Второй вопрос к данным Росстата: в какие инструменты вкладывает свои средства население? Основа используе-

мых статистических методик формировалась несколько десятилетий назад и с тех пор изменилась меньше, чем хотелось бы. В своих отчётах ведомство указывает только два направления вложений: вклады и ценные бумаги. Согласно его данным, во вкладах находится 67% всех сбережений, в фондовый рынок вложено 16%. Остальные 17%, как уже упоминалось, хранятся дома «в чулках».

Тем не менее возможностей у населения гораздо больше — от более или менее привычных слуху до совсем молодых. Покупка недвижимости, валюты, драгоценных металлов, дебетовые карты с процентом на остаток, инвестиционное страхование жизни, индивидуальные инвестиционные счета, прямая покупка гособлигаций и т. д.

О чём расскажут вклады

Но при всём этом рынок личных сбережений в России остаётся очень концентрированным: на долю банковских вкладов приходится до 90% вложений россиян. И именно здесь лежит ответ на вопрос, откуда деньги.

Несмотря на снижение ставок по вкладам и сокращение доходов населения, остатки на счетах банков в При-

камье выросли за прошлый год на 4,5%. С одной стороны, это объясняется тем, что реальная доходность таких вложений, как ни парадоксально, за последние два года даже выросла благодаря резкому замедлению инфляции. Теперь уже можно с уверенностью говорить, что таким образом свои деньги можно сберечь от инфляции и даже чуть-чуть заработать, вот почему вклады остаются не только привычным, но и достаточно привлекательным инструментом.

На другую часть вопроса отвечают данные Агентства по страхованию вкладов. По статистике АСВ, за девять месяцев прошлого года наиболее быстрыми темпами росли вклады в диапазоне от 1 млн до 1,4 млн руб. — плюс 14,3% по сумме. Вклады размером 700 тыс. — 1 млн руб. и 100—700 тыс. руб. — на 2,4 и 0,9% соответственно. Догадаться о том, что произошло с мелкими вкладами, несложно: вклады размером до 100 тыс. руб. уменьшились на 8,9%.

В этих цифрах заключается ответ на вопрос, откуда берутся деньги на личные инвестиции при снижении реальных располагаемых доходов. К сожалению, ситуация такова, что у значительной части населения денег на сбережения нет. Инвестиционным потенциалом обладают только люди с доходами выше среднего уровня.

Сойтись во взглядах

Вот уже несколько лет подряд Национальное агентство финансовых исследований спрашивает россиян о том, какие виды вложений представляются им наиболее надёжными и выгодными. Результаты колеблются от года к году, но не слишком сильно. Вне конкуренции покупка недвижимости, а все финансовые вложения идут с сильным отставанием. Впереди этого списка вклад в госбанке, покупка золота или драгоценностей, а фондовый рынок вместе с ПИФами и валютой плетутся в самом конце.

При этом, с точки зрения профессионалов, сейчас самое время обратить внимание на фондовый рынок. Очевидно, что тут взгляды профучастников и большей части населения не совпадают. Однако рынок инвестиционных инструментов развивается не только количественно, но и организационно. И обсуждаемый сейчас проект создания системы страхования индивидуальных инвестиционных счетов, как ожидают специалисты, позволит кратно увеличить объём личных вложений в фондовый рынок. И это будет благом для всех.

Подпишитесь на наш Telegram-канал и будьте в курсе главных новостей.